Milei’s words are not his, but a plagiarism of Milton Friedman in a talk at the University of Nairobi in 1970 (“The Counter-Revolution in Monetary Theory”; Key Propositions of Monetarism, point 8). The phrase caught on and became a slogan among monetarists as a synthesis of the Modern Quantity Theory of Money against the Keynesian view.

The oldest of economic theories

Friedman was a very intelligent guy, a work machine and above all things a great salesman… but by no means a genius.

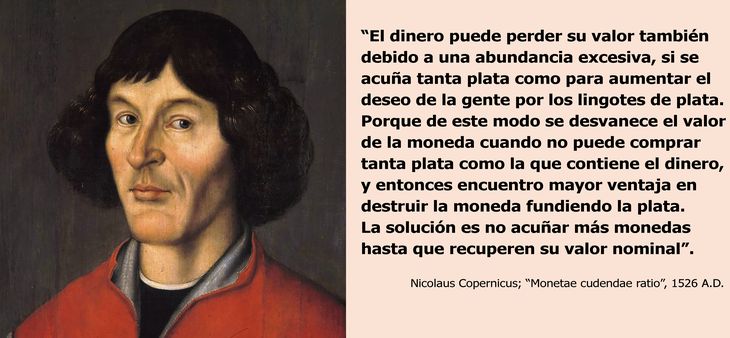

Nicolaus Copernicus was one of them. Better known as an astronomer, as well as being a renowned doctor, lawyer, cartographer, politician, etc., “Koppernigk” has at least seven works in which he deals with economic issues.

Nicola Oresme.jpg

In his “Tractatus de origine, natura, iure, et mutacionibus monetarum” of 1356-60, the first purely monetary treatise in history, Nicola Oresme upholds the natural right to property, including money, which he defines not only as a means of payment but as a commodity with an intrinsic and nominal value, whose devastation reduced its value, advancing, among others, Gresham’s theory.

The most significant is “Monetae cudendae ratio”, circa 1526, in which he advances what we now call “Gresham’s Law” (bad money displaces good money). He “advances” because this idea had already been concocted by Nicola Oresme in his treatise “On the Origin, Nature, Law and Changes of Money” in 1350. But Oresme was not the first.

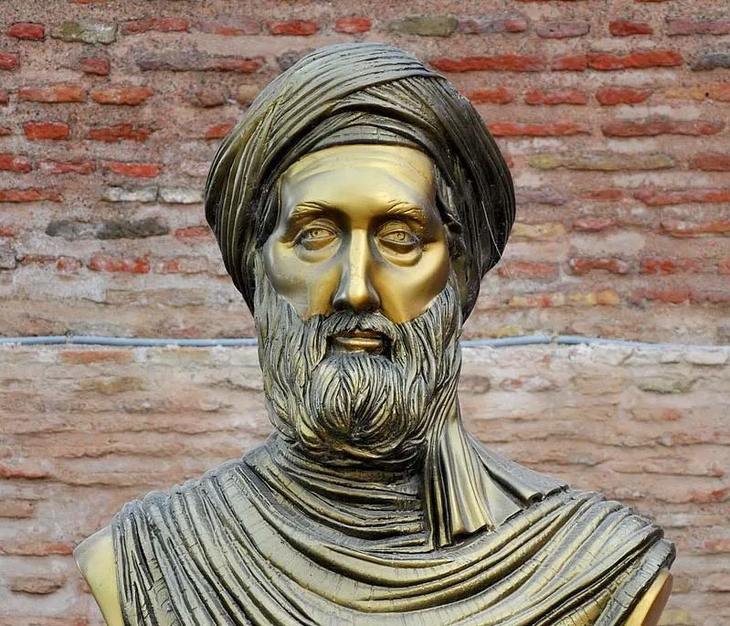

Already in 1290 Ibn Taimiyyah (Syria) distinguished the two main functions of the money as a measure of value and a medium of exchange, warning that its destruction and counterfeiting generated the flight of “good coins” and the entry of “bad” ones.

Jiaozi Northern Song Dynasty worth 77,000 wenfirst paper money copy.jpg

Until the discovery of America, China’s economy was the most sophisticated in the world. Jiaozi of the Northern Song Dynasty of China. It was worth 77,000 copper coins. The first banknotes began to be printed in the 7th century.

Before him, in 1223, Yuan Hsieh (China, 1223) warned “…because paper money was too much, copper money became scarce. If we now add iron money, won’t copper money become even scarcer?” And a few decades earlier, around 1090, Yeh Shin had written “…they think that paper should be used when money is scarce. But as soon as it is used, money becomes even scarcer” and much earlier, In 524 BC Duke Mu of Shan (Narrative of the Nations) speaks of that “Then, in the market “Cheap money (the son) controlled expensive money (the mother)….”

Palmstruch bank of sweden 1661 10_daler_1666_200px.jpg

Europe only began printing paper money almost a thousand years after the Chinese, in 1661, with the Palmstruch of the Bank of Sweden.

Let us not forget that the use of paper money by the Chinese preceded that of the West by centuries, which was only done in 1661 when the Bank of Sweden printed its first banknotes. During the Tang Dynasty (618-907 AD) the first paper money began to circulate, which with the arrival of the Yuan Dynasty (1271-1368), became immensely popular when the government began to issue its own banknotes. This explains why China experimented and discovered many monetary phenomena and concepts centuries before the Europeans.

Nikolaus_Kopernikus portrait Torun 1571 1574 by Stiber and phrase TCD.jpg

Nicolaus Copernicus, considered by Western economic orthodoxy as the initiator of the Quantity Theory of Money, it is difficult to associate what he actually said with this idea.

Returning to Copernicusin his “Monetae…” there appears a paragraph -just one- that speaks tangentially about the effect of monetary emission, but it is Far from outlining a theory and does not incorporate the notion of inflation or price increases into the analysis. However, it is on the basis of these few words (we could add his advice No. 5: “An excessive amount of money should be avoided”) that Austrian school followers praise him as “the first person to clearly define the Quantity Theory of Money, as the principle by which prices vary directly with the supply of money in society.”

Beyond the manifest error, the problem is that as in the case of Gresham’s law, or in the heliocentric conception (where Al-Sijzi 945 AD, Al-Bitruji 1180 AD, Al-Urdi, etc. preceded it by a few hundred years), Arab thinkers understood the relationship between the issue of coins and prices much earlier and more fully than Copernicus..

Bust_Ibn_Khaldun_Bejaia_Algeria.webp

Ibn Khaldun (1132-1406) was the true father of economics as a science, ahead of Adam Smith, David Ricardo, Thomas Malthus and Keynes in his writings.

Recognized as the father of sociology, Ibn Khaldun is the “delayed” father of modern economics, developing the idea of the primacy and necessity of what we know as the “division of labor” 380 years before Adam Smith, the theory of price and value 417 years before David Ricardo, his theory on population growth preceded that of Thomas R. Malthus by 428 years, and he spoke about the role of the state in the economy 525 years before Keynes. All this framed within an easy-to-understand dynamic system, in which the long-term fluctuations in economic activity were determined by economic mechanisms.

In 1377, Ibn Khaldun described in his Muqaddimah the relationship between bad or excessively bureaucratic governments and prices: as bureaucrats were unable to understand citizens private, inefficient administrations They tended to raise taxes and regulations to make money. With this the incentive to sow or produce fell and the scarcity of goods This led to an increase in prices and a decline in the development of new jobs. which led to the collapse of societies.

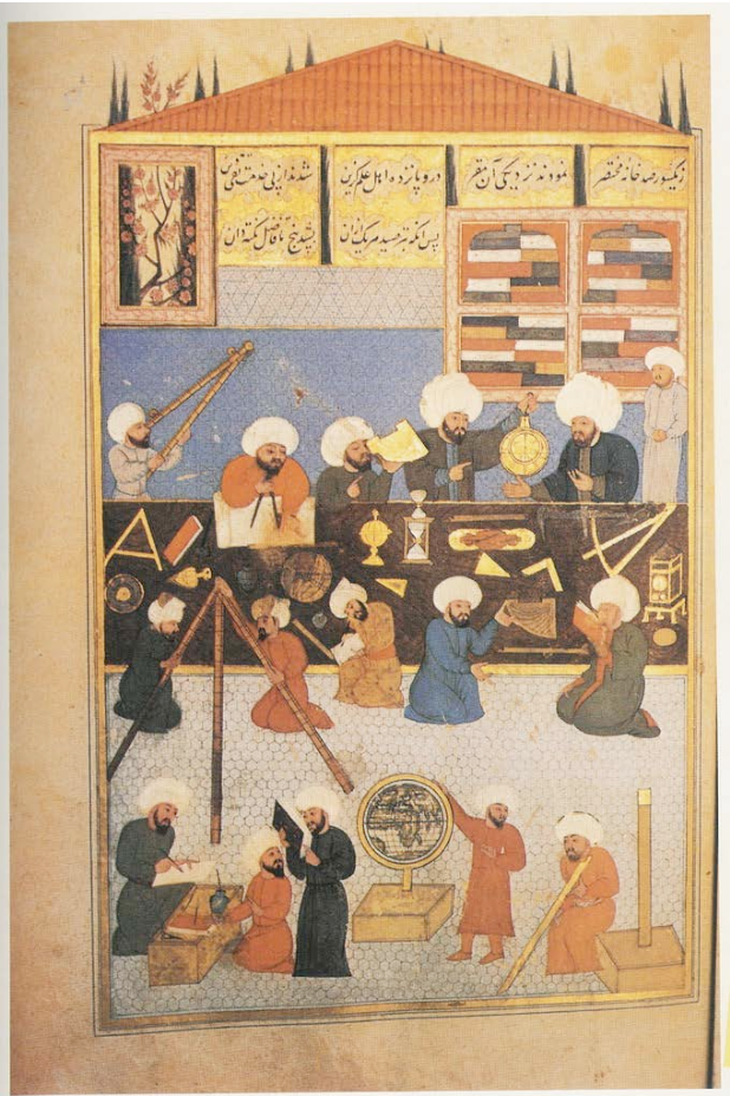

Medieval Muslim Development.png

Al-Maqrizi lived during the golden age of Islam, when the Arab world was at the forefront of scientific advances. He was the first to develop a complete theory on the relationship between the issuance of money – the quantity – and the increase in prices, around the year 1410.

A few years later, while seeking an explanation for the Egyptian inflation of 1403-1405, his student Al Maqrizi presented us in the “Ighatsatul Ummah bi Kasyfil Ghummah” a true development of the relationship between the issue and the increase in prices, advising a return to the gold and silver standard (towards the end of the 15th century, Al-Suyuti expanded on the idea in his treatise on money; the first monetary text in history).

Al Maqrizi identifies two causes for the price increase. On the one hand, the natural ones (disasters, wars, embargoes, famines, etc.) which, if they trigger a fall in supply or an increase in demand, cannot be avoided, but will gradually decrease when their cause does.

On the other hand – the one that is seen as more prevalent -: human error. This subdivides it into three, the corruptionthe taxes and monopolistic practices and what he understands is the predominant factor -here he goes further than his teacher-, excessive coinage of money.

duke mu of shan or quin.jpg

In the “Narrative of Nations” of 524 BC, Duke Mu of Shan first presents the idea that an oversupply of money leads to an increase in prices in the economy.

Of course, in this case, the Chinese also arrived first. It had already been clear from the writings of Duke Mu of Shan that money should be minted according to its value and that oversupply led to an increase in prices in the economy.

Not so far back, in the 168 BC Chia Yi He maintained that “The government hoards copper to control the value of money. When the value is low, it decreases the amount and when it is high, it distributes more money. Thus, the price of goods is equalized.”.

In 1317 Ma Tuan-lin wrote in the Wenxian Tongkao, “The fact that money is light results from the quantity of goods. A law must be passed to suppress it, and thus make it scarce, and consequently heavy; if it then becomes too heavy again, a law must be passed to distribute it, thereby making it light again.”

p[agina del texto de Ma tuan-lin.jpg

Durante la Dinastia Yuan (1271-1368), se produce en China el primer episodio de alta inflación por la excesiva emisión de papel moneda (chao). Pagina del Wenxian Tongkao de Ma Tuan-Li (1317), uno de los primeros en describir el fenómeno

En 1378 Yeh Tzu-Ch´i advertia “…cuando su dinero no fue suficiente, simplemente hicieron que una gran cantidad de papel se convirtiese en dinero. Por lo tanto, el papel moneda no era capaz de medir el valor de las cosas y todos los productos se bloquearon en el mercado”.

Podría seguir agregando nombres, pero nos apartaríamos de lo central de este comentario.

En realidad, quien primero definió de manera taxativa la relación entre la emisión y el incremento de los precios en occidente no fue Copérnico, sino el escolástico Martin de Azpilcueta.

PORTRE~1.JPG

Martin de Azpilcueta, el primero en identificar en su “Comentario Resolutorio de Usuras” de 1556 el efecto adverso que tuvo sobre la economía española la inundación de plata y oro americano

El descubrimiento de las minas de plata en América causó una inundación del metal, primero España y luego en el resto de Europa, disparando lo que conocemos como “La revolución de los Precios”. Hoy ese 1.2% anual al que subían los precios entre el siglo XVI/XVII puede parecernos una risa, pero entonces causaron un desastre.

Buscando explicar lo que ocurría, en 1556 Azpilcueta público su “Comentario Resolutorio de Usuras” donde afirmaba que: “El dinero vale más donde escasea que donde abunda”. ¿Por qué? Porque “toda mercancía se encarece cuando hay mucha demanda y escasez, y ese dinero, en la medida en que puede ser vendido, permutado o intercambiado por alguna otra forma de contrato, es mercancía y por tanto también se encarece cuando hay gran demanda y poca oferta”.

French School – Portrait of Jean Bodin (1530-96) – (MeisterDrucke-103722).jpg

Jean Bodin, en “Réponse aux paradoxes de Monsieur de Malestroict touchant l’enchérissement de toutes choses” de 1568/78 publica el primer análisis empírico sobre las causas de la inflación dando el puntapié inicial en Europa para el desarrollo de la Teoría Cuantitativa del Dinero.

Apuntalado sobre esto -y en menor medida en Tomas Mercado- Jean Bodin publica en 1568/78 “Réponse aux paradoxes de Monsieur de Malestroict touchant l’enchérissement de toutes choses”, como respuesta al estudio que la Oficina de Cuentas de Paris le había encargado en 1563 a Jean Cherruies, para explicar el porqué de la suba de los precios (se focalizó en el devastado de la moneda).

Bodin identificó cinco factores -en línea con los de Al Maqrizi-: a) la repentina sobreabundancia de oro y plata en Europa, b) los monopolios, c) la escasez de productos causada por una excesiva exportación y casi nula importación, mas los crecientes desperdicios, d) la demanda “fashion” de ciertos bienes por los más ricos y e) el devastado de la moneda. De estos factores el principal era el primero, la sobreoferta monetaria.

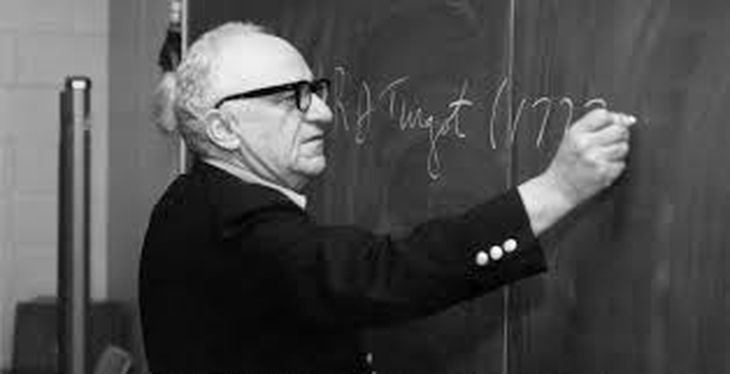

Murray Rothbard.jpg

Padre del anarcocapitalismo, Murray Rothbard es la mayor referencia económica de Javier Milei. Su enfrentamiento “a muerte” con Milton Friedman y Friedrich Hayek y rechazo a la Teoría Cuantitativa del Dinero, no han sido un problema para que el presidente realice un “sincretismo” de los tres.

Lamentablemente la visión judeo-protestante y los prejuicios de Murray Rothbard, padre del movimiento libertario y fundador del anarcocapitalismo -a lo que adscribe nuestro presidente y con el que mantendría comunicaciones desde el “más allá”-, quien en “El pensamiento Económico antes de Adam Smith”, Vol. I, sostiene que “…nada de interés emergió sobre el pensamiento económico de estas antiguas civilizaciones”, en referencia a la Mesopotamia, India y China, limitaron y circunscribieron la evolución intelectual de Escuela Austriaca dentro de una perspectiva anglosajona.

Clásica y Moderna

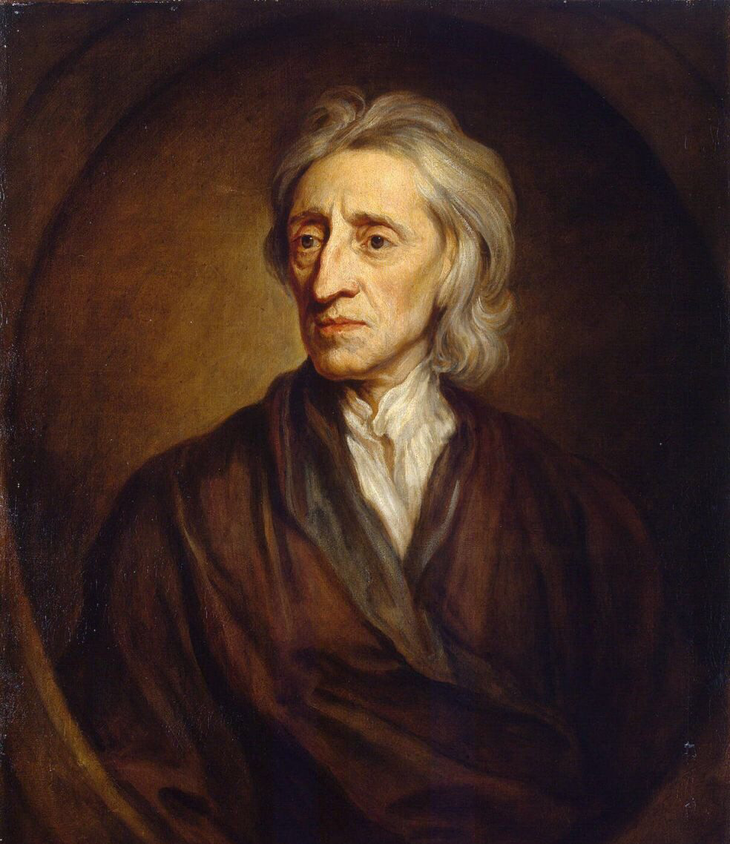

A Bodin, quien da el primer paso empírico en el estudio de la relación entre los precios y la emisión monetaria, le seguirían los comentarios de Bernanrdo Danvazatti en 1588 (“Lezione delle Monete”), Luis Molina en 1593 (De Jure et Justitia”) y John Locke en 1601 que en “Algunas consideraciones de las consecuencias de la rebaja de las tasas….” define la tasa de interés como “un precio” y habla sobre la relación inversa entre el valor del dinero y su oferta.

JohnLocke.png

John Locke, la corriente anglosajona lo considera como el verdadero padre de la Teoría Cuantitativa del Dinero. Reconoció la vinculación entre la emisión y el valor del dinero, pero no su efecto sobre los precios.

En 1615 Antoyne de Montchretien (Tratado de Economía Política) aclara que los precios no siempre aumentan de manera proporcional a la cantidad de dinero y en 1694 John Briscoe presenta la primer formulación matemática de la TCD como P=M/Q, (M, cantidad de dinero; Q cantidad de bienes; P, precio), que repite Henry Lloyd en 1771.

En 1730/55 Richard Cantillon publica “Essai sur la Nature du Commerce en Général” -considerado el primer tratado occidental de economía- en la que introduce el concepto de la velocidad, los sustitutos y la no neutralidad del dinero (la idea que la emisión afecta los precios de manera no instantánea, no igual y que puede beneficiar a algunos a costa de otros).

Allan_Ramsay_-_David_Hume,_1711_-_1776._Historian_and_philosopher_-_PG_3521_-_National_Galleries_of_Scotland.jpg

David Hume, Filosofo, Historiado, Economista. Su mayor contribución a la Teoría Cuantitativa del Dinero fue distinguir que los efectos de corto y largo plazo de los shocks monetarios no eran iguales.

En 1752 David Hume refina y hace el primer desarrollo teórico moderno de la TCD en sus “Discursos Políticos” partes a,b,c,d, , distinguiendo que mientras en el corto plazo los shocks monetarios causarían alteraciones temporales en la actividad económica (no-neutralidad), en el largo, un cambio en el suministro de dinero alteraría todos los precios en la misma proporción (neutralidad).

Francis Bowen.jpg

Francis Bowen, uno de los olvidados en el desarrollo de la Teoría Cuantitativa del Dinero, fue quien primero presentó la “formulación matemática moderna”

En 1802 Henry Thornton incorporó el papel moneda y el efecto de los bancos al análisis (no solo la base monetaria sino el dinero creado mediante el crédito) y en 1856 Francis Bowen extiende la ecuación como gs=mr (G, cantidad de bienes; s, numero de veces que se venden los bienes; s, velocidad de circulación del dinero; m stock del dinero).

En 1885 Simon Newcomb (El Estándar del Valor) rescribe la formula como VR=KP (V; volumen de la moneda; R, velocidad de la circulación; K, número real de transacciones; P Nivel de precios) y en 1909 Edwin Kemmerer (Dinero e Instrumentos de Crédito en su relación a los Precios en General) intenta por primera vez testear estadísticamente la TCD bajo la fórmula P=(M*R+C*Rc)/(N+Nc*Ec), donde distingue e incorpora cheques y giros.

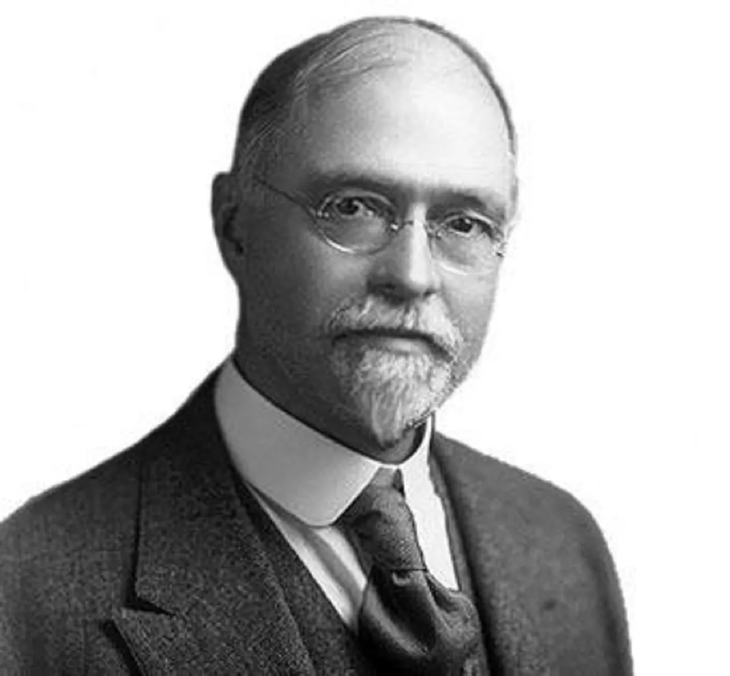

Irving Fisher.webp

Irving Fisher, el primer gran economista del siglo XX -tal vez de todo el siglo-, desarrolló los conceptos básicos de la Teoría Cuantitativa del Dinero tal cual la conocemos hoy. Su libro mas vendido: “Como Vivir, escrito junto a E.L.Fisk, sobre que comer y como mantenerse saludable. Un hombre de muchísimas facetas.

En 1911 Irving Fisher presenta en “El Poder de Compra del Dinero, su determinación y Relacion cpon el Creditro, Interes y Crisis” ”, su ecuación MV=PT (M, base monetaria; V, velocidad de circulación; P, precio promedio de las transacciones; T, transacciones pagadas) y la TCD, que él define como tal, alcanza su apogeo.

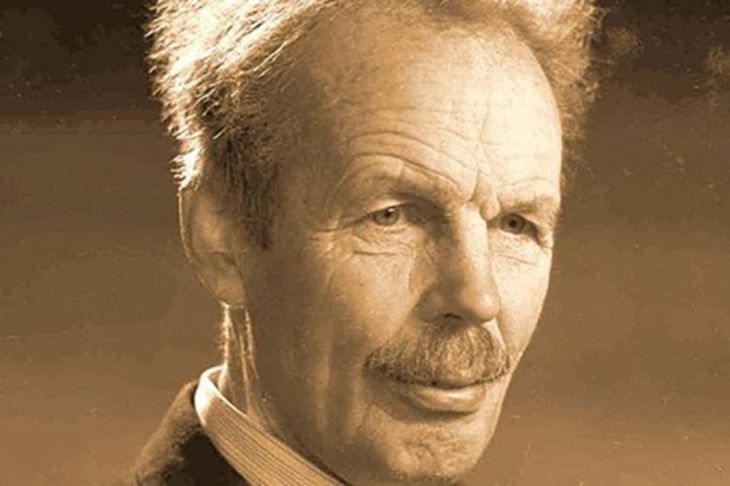

Si bien a partir de la modificación de Alfred Marshall y especialmente la de Arthur Pigou en 1917 (1/P=kR/M; consideran que, por los cambios sociales, institucionales y tecnológicos, la velocidad del dinero no es fija) han aparecido infinidad de variantes tratando de capturar más acabadamente la realidad, la ecuación de Fisher sigue siendo la más popular.

Arthur Pigou copy.jpg

Arthur Pigou, reconoció una serie de falencias en la modelización de la Teoría Cuantitativa del Dinero, que Friedman y sus seguidores fueron incapaces de recoger

Esto tiene que ver con su sencillez. En castellano y palabras del propio Fisher lo que él postula no es más que: “manteniendo todas las demás cosas iguales, el nivel de los precios varia en proporción a la cantidad de dinero”, lo que no resulta muy diferente de lo que ya había postulado Chia Yi casi 2100 años antes.

El que tiene boca, se equivoca

La “Era Dorada” de la TCD se dio entre 1870 y comienzos de la Primera Guerra Mundial, cuando el abandono del oro como standard internacional y en crack de 1929 abrieron la puerta al Keynesianismo.

Es interesante que Keynes no niega los postulados de Fisher, sino que dice que la velocidad de circulación del dinero se moverá de manera opuesta a la cantidad de dinero, por lo que no se alteran ni los precios ni la actividad económica.

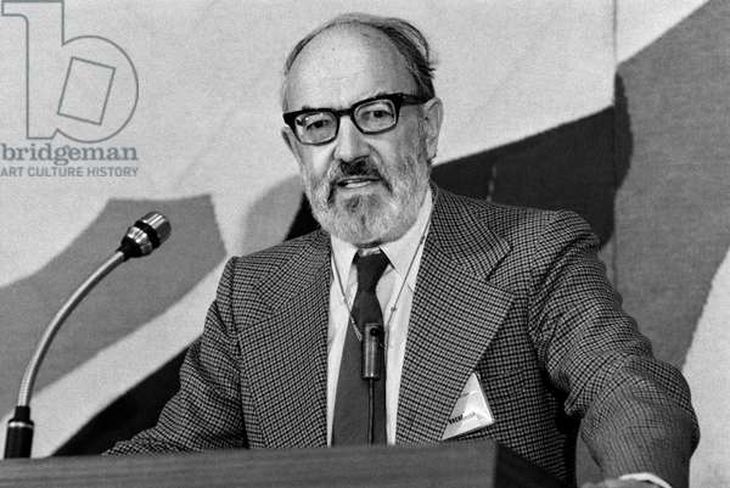

Es claro que Keynes se equivocó y a principios de los 1970´s la estanflación y la formulación del “monetarismo” por Karl Brunner en 1968 y su desarrollo y popularización por Milton Friedman (podemos sumar los trabajos de Allen Meltzer, Philip Cagan, etc.) volvieron la TCD al centro del escenario. Pero esto no duró demasiado.

Karl Brunner 2.jpg

Karl Brunner, fundador del “Monetarismo” y un crítico al modelo restrictivo de Friedman

En la primer mitad de los 80´s EE.UU. abandonó el “Monetary targeting” -la idea de usar la política monetaria para estabilizar e impulsar la economia- y para fines de la década siguiente, con la aparición del Euro, lo mismo hacia Europa, con lo que la TCD nuevamente abandono el centro del escenario (si bien los Neo-Keyneseanos aceptan la idea del rol de la politica monetaria para controlar la inflacion).

Irónicamente, si tenemos que buscar un culpable, el responsable de caída en desgracia del monetarismo en los 80´s, no fue otro que el mismísimo Friedman. Mientras durante los 70´s había pronosticado correctamente la caída económica y la disparada de los precios, en 1981 predijo que la inflación norteamericana seria del 6%, en 1982 fue del 3.83%; en 1982 estimó una inflación de 8% para 1983, fue del 3.79%; en el 83 estimó una inflación de dos dígitos para el 84, fue del 3.95%. En el 84 hablaba de 8-10% para el 85, bajo a 3.8% y 1.1% en el 86. Ese año dejo de hacer predicciones públicas.

Quedó claro que el modelo para la correlación teórica que postulaban por entonces los monetaristas Friedmanos entre el “exceso de dinero” y el incremento de los precios no se daba en el mundo real.

Acá vale una aclaración, así como Fisher insistió más de una vez que su ecuación de intercambio, no era la “Teoría Cuantitativa del Dinero del Poder de Compra del Dinero”, sino una manera algebraica de describir sus efectos, la TCD no es el “Monetarismo”, sino uno de sus postulados centrales -pero absolutamente independiente de él-, por lo que el fracaso de los monetaristas no significaba la invalidez de la TCD ni del algoritmo de Fisher.

y el que se equivoca, corrige… a veces.

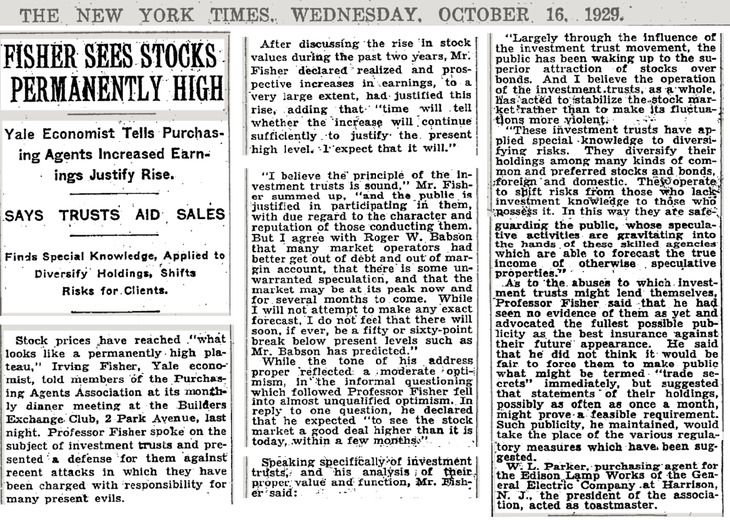

El 22 de octubre de 1929, el New York Times titulaba “Fisher dice que los precios de las acciones están bajos”. Unos dias antes habia afirmado que “El precio de las acciones han alcanzado lo que parece ser una permanente meseta elevada”.

Dos días después, comenzaban el colapso del mercado bursátil y la crisis de 1930.

fisher crack 29.png

En septiembre de 1932 un empobrecido Irving Fisher, quien había sido el economista más popular y respetado del mundo y al que ahora nadie escuchaba (Keynes era la estrella), publica “Booms y Depresiones; Algunos Principios Básicos” donde, sin abandonar la TCD, vuelve sobre la teoría de los ciclos económicos reconociendo tácitamente que su modelo había sido demasiado restrictivo.

En el caso de Friedman, sus yerros nunca lo incomodaron demasiado. En “La Metodología de la Economía Positiva” de 1966 ) había postulado que: “La cuestión de si una teoría es “suficientemente realista” sólo puede resolverse viendo si genera predicciones que sean lo suficientemente buenas para el propósito en mano, o que son mejores que las predicciones de teorías alternativas”, a lo que adhirió hasta su muerte en 2006.

En diciembre de 1997, en referencia a Japón declaró al WSJ “El camino más seguro hacia una recuperación económica saludable es aumentar la tasa de crecimiento monetario, pasar del dinero restrictivo a un dinero más fácil, a una tasa de crecimiento monetario más cercana a la que prevaleció en los dorados años 1980, pero sin volver a exagerar”, “Después de un año o algo así, la economía se expandirá más rápidamente; la producción crecerá y, tras otro retraso, la inflación aumentará moderadamente”. Mucho de “Quantitative Easing”, nada que “Quantitative Theory of Money”

Friedman y su esposa Rose 2006.jpg

Milton Friedman y su esposa Rose. Pasados los 80 años de edad, Friedman comenzó a reconocer algunos de errores en su carrera, llegando a admitir “Hoy no insistiría tanto con la Teoría Cuantitativa del dinero…”

Sobre la TCD en junio de 2003 (a los 91 años) admitió al FT que “El uso de la cantidad de dinero como objetivo no ha sido un éxito”, añandiendo “No estoy seguro de si hoy -se referia a la experiencia de los 80´s- lo empujaría tanto como lo hice antes”. Los Keyneseanos, celebraron.

La trampa está en la definición

La palabra “inflación” recién aparece en la discusión económica durante la Guerra Civil norteamericana en referencia a la expansión de la base monetaria producida por la impresión de los primeros dólares en papel en 1862 para financiar la guerra. Ni Hume, Smith, Marx, ni ninguno de los economistas clásicos uso el término y no será hasta la publicación de “Apreciación e Interés” de Irving Fisher en 1896, que comienza a popularizarse bajo el sentido moderno, de un proceso de incremento general de los precios y la caída del poder de compra.

Por alguna razón que no suele dar, Javier Milei no menciona que cuando Friedman sostiene en “La contrarrevolución…”, que “la inflación es siempre y en todo lugar un fenómeno monetario” agregaba “en el sentido de que es y puede ser producido sólo mediante un aumento más rápido de la cantidad de dinero que de la producción”.

Básicamente, lo que hizo Friedman fue restringir la definición de Fisher y crear un argumento circular -una tautología- en su definición de lo que era la inflación.

Así cualquier incremento de los precios en la economía por otros motivos que no se vincularan de manera directa a una emisión excesiva de dinero, como los que había identificado Al Maqrizi ya en el siglo XV (causas naturales, guerras, corrupción, ineficiencias del sistema económico, etc.) y que Fisher también aceptaba, para él y sus seguidores no generaban “inflación”.

Esto no es una cuestión banal, porque limita la comprensión de lo que es la inflación, sus causas y lo que es más importante su “cura”.

La TCD funciona, ¿pero cuando?

La verdad es que la Teoría Cuantitativa del Dinero -en su versión más amplia- funciona. La mejor prueba es que, como bien la definió Mark Blaug, “es la más vieja de las teorías económicas en existencia” incluso -como vimos- mucho más vieja de lo que el mismo estimaba.

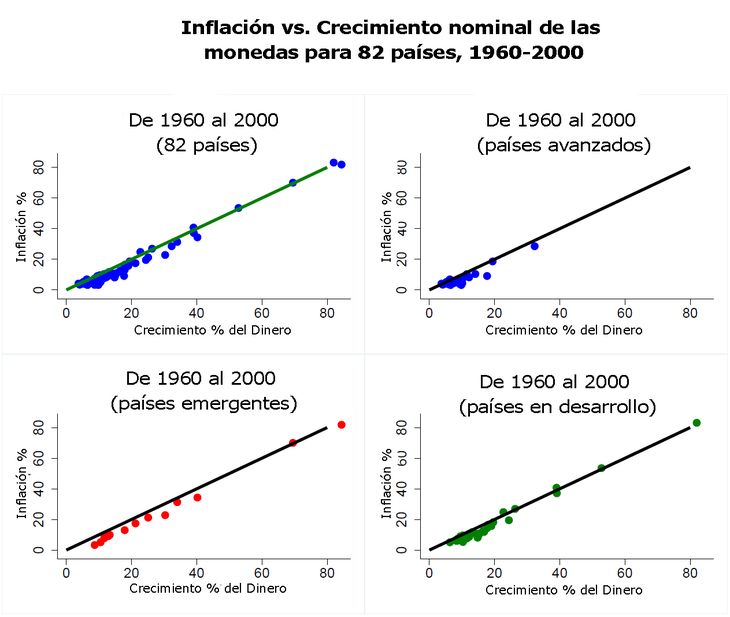

Inflacion versusu moneda 82 paises fuente Barro por division.jpg

La evidencia es que la Teoría Cuantitativa del Dinero funciona en el largo plazo, si bien no de manera “restrictiva”, lo que limita su uso como instrumento de política monetaria (Data Robert Barro)

En el mundo real los precios varían si varía la cantidad de dinero en la economía y posiblemente este sea el factor que más los influencia en el largo plazo. El problema es que la relación no estable -durante “La Gran Moderación”, 1985-2007, fue casi imperceptible- hasta ahora no se pudo determinar muy bien cómo, cuándo y lo que es más importante, hasta qué punto.

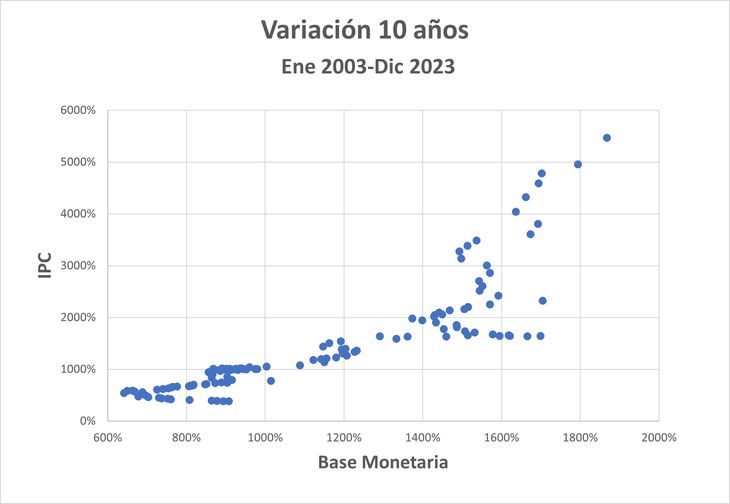

Base Monetaria versus inflacion 10 años.jpg

La correlación entre la variación de la Base Monetaria y la variación de la Inflación Argentina en lapsos de 10 años es de 85%, lo que sugiere que a largo plazo la Teoría Cuantitativa del Dinero se sostiene entre nosotros

Dejando de lado los cuestionamientos teóricos y el efecto de otros factores sobre los precios, la aplicación de la TCD nos obliga a escoger de manera inconsistente y cuestionable entre cientos de medidas respecto a que es la cantidad de bienes y dinero, su velocidad y el nivel de precios.

Por caso, ¿qué pasa si la causalidad es al revés y va de los precios a la masa de dinero?,¿qué hacemos con las criptomonedas?, ¿las incorporamos a la ecuación o no?; y en una economía que en la práctica es bimonetaria como la Argentina, ¿contamos los dólares que tiene la gente en el “colchón”? ¿y… que pasa con el tiempo?

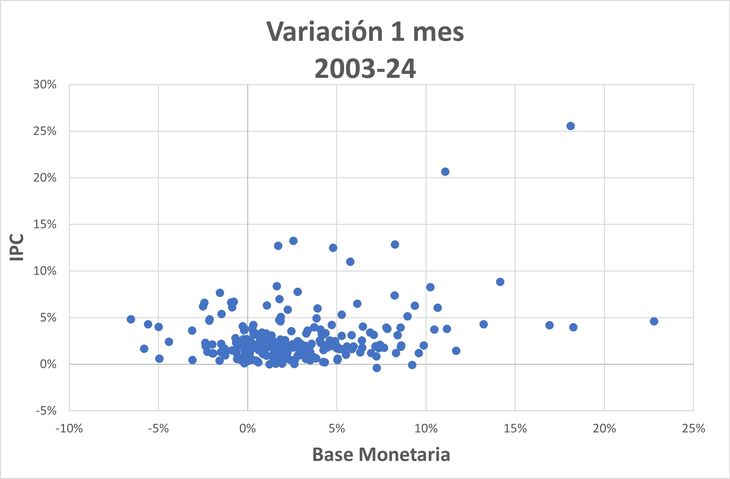

Base Monetaria versus inflacion 1 mes.jpg

En el corto plazo, a 1 mes, los cambios de la Base Monetaria no exhibirían un efecto significativo sobre la Inflación, en línea con lo que señala la mayoría de la literatura.

El mismísimo Friedman, a pesar de lo restrictivo de su modelo, advierta que la relación entre el crecimiento de la cantidad de dinero y la inflación no es precisa, que puede no darse en todos los casos y que toma un tiempo que es largo y variable, que finalmente estimaba que en los EE.UU. promediaba entre 6 y 18 meses para alcanzar su pico (en “Un programa para Estabilidad Monetaria” afirma que en total pueden tomar cualquier cosa entre 4 y 29 meses, pero que no había ninguna base para saber cuánto será).

Un problema de tiempo

Cuando en noviembre del año pasado, Javier Milei advertía que le tomaría entre 18 y 24 meses para eliminar la inflación, no hacia ninguna cuenta, simplemente -fuese por fanatismo, la falta de estudios locales o desidia- tomaba como ciertos y universales los números de Friedman sobre el mercado norteamericano.

Squealer.Animal-Farm copy.jpg

Hace 80 años, George Orwell nos advertía en “Animal Farm” en contra de la tendencia de los regímenes con ideologías extremas, para dominar “el relato” y acallar las voces disidentes.

Para lo que nos toca, la idea oficial es que si frenamos la emisión excedente de dinero -aquella por encima de lo que viene creciendo la economía-, tomaría ese tiempo para que la economía crezca lo suficiente como para absorber/licuar el exceso de circulante de la administración anterior.

Pero hasta que esto no ocurra -que la economía crezca lo suficiente-, las presiones inflacionarias permanecerían agazapadas. Así cualquier medida para frenar el incremento de los precios, salvo reducir la cantidad de dinero existente lo que que en el corto plazo tiene un claro efecto recesivo -en esto Friedman coincide con Keynes-, no es más que un parche provisorio.

Todos los aniumales son iguales.jpg

“Todos los animales son iguales, pero…” Una de las principales razones de los fracasos de los economistas es considerar que todos los procesos económicos se dan siempre de la misma manera.

En el capítulo X de Animal Farm George Orwell comentaba: “Todos los animales son iguales, pero algunos animales son más iguales que otros”. Tal vez, como presupone el gobierno “Todas los procesos desinflacionarios son iguales”… pero tal vez “algunos sean más iguales que otros”.

Según Fischer, lo que él llamó Periodos de Transición –el tiempo para que se verifique su ecuación (MV+M’V’ =ΣpQ)- “En la mayoría de los casos… es de unos 10 años”.

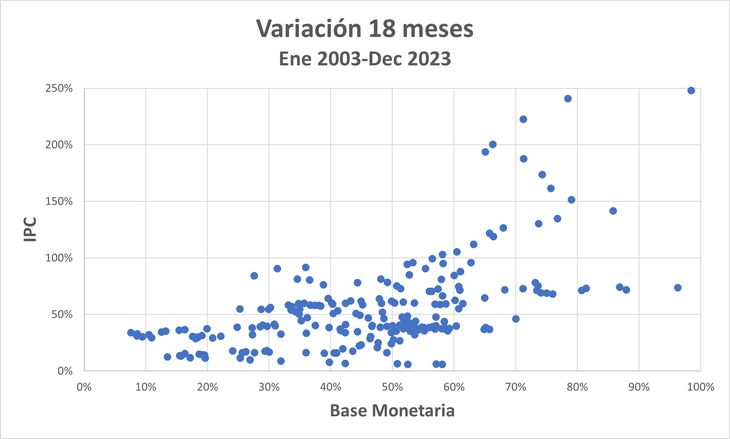

Base Monetaria versus inflacion 18 meses.jpg

La chance que un shock monetario (expansión o retracción) genere un efecto el mismo sentido sobre la inflación, en periodos de un año y medio, ha sido históricamente muy bajo en Argentina.

Recientemente -y en coincidencia con Chiristiano, Eichenbaum y Evans- S.Arouba & T.Dreschesel estimaron que Friedman se “quedó corto” y que no es hasta pasados 43 meses que las contracciones monetarias comienzan a tener un efecto significativo sobre los precios en los EE.UU., con el máximo pasado los 54 meses ( “The Long and Variable Lags of Monetary Policy”, 2024).

El mismo Friedman dejó la puerta abierta a la posibilidad que los tiempos pudiesen ser mucho mayores de los que había estimado, al admitir en “La Contrarrevolución…” que, en el corto plazo -5 a 10 años- los cambios monetarios afectan fundamentalmente la producción y en periodos más largos, los precios.

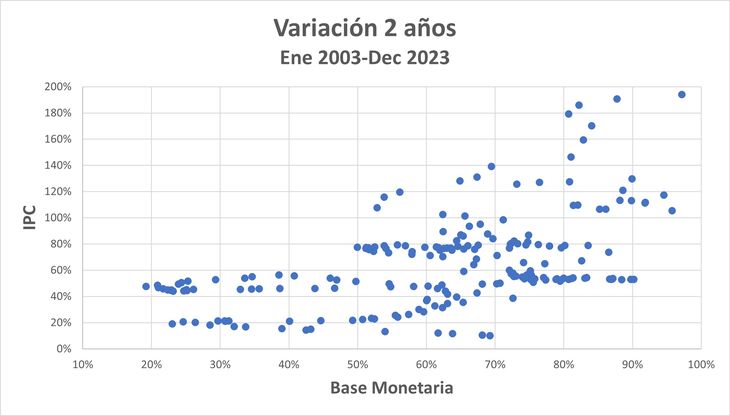

Base Monetaria versus inflacion 24 meses.jpg

La correlación histórica entre la Base Monetaria y la Inflación argentina en periodos de 24 meses es de 67% (menos de 50% para periodos consecutivos), insuficiente como para asegurar que un shock monetario tenga efecto o en qué dirección será ese efecto

De ser así, más allá de los éxitos logrados hasta aquí en el control de la inflación (que no son excepcionales: con políticas más heterodoxas, en julio de 1985 la inflación fue reducida de 30.5% a 1.7% ocho meses después y en octubre de 1991 era 1.4% cuando ocho meses antes tocaba 27%), el camino de “la normalización monetaria” que tomó el gobierno podría ser mucho más largo y difícil de lo que pronosticó el presidente Milei.

Ojalá que no. Ojalá que la sociedad tenga paciencia. Ojalá que la gente aguante…

Source: Ambito

I am a 24-year-old writer and journalist who has been working in the news industry for the past two years. I write primarily about market news, so if you’re looking for insights into what’s going on in the stock market or economic indicators, you’ve come to the right place. I also dabble in writing articles on lifestyle trends and pop culture news.